A „Buffett-indikátor” azt jelzi, hogy az Egyesült Államok részvénypiaca jelenleg a dotkomlufi szintjén tartózkodik – számolt be róla a Yahoo Finance augusztus 20-án. Az indikátor a Wilshire 5000 indexet osztja el az USA GDP-jével.

A Warren Buffett vezette Berkshire Hathaway mindeközben a Barrick Goldba tett meg egy kisebb befektetést, amely vállalat a világ második legnagyobb nemesfémbányászának számít.

Egyes elemzők szerint ez hosszú távon hasznos lehet a bitcoin számára, mivel egybeesik a tőzsdelufira vonatkozó riasztással.

A mérőszám – melynek történelmi átlaga 1 – a dotkomlufi előtt 1,71 körül mozgolódott. A Buffett-indikátor jelenleg 1,7-es arányt mutat, ami azt jelzi, hogy a részvénypiac nagyon túlértékelt.

Ha az amerikai részvénypiac zuhanni kezd a befektetők túlértékeléssel kapcsolatos félelmei miatt, az jelentős reakciót jelentene a bitcoin számára.

Mi várható hosszú távon?

Tom Essaye, a Sevens Report Research alapítója szerint a részvények már akkor is „fundamentálisan túlértékeltek”, amikor a Buffett-indikátor eléri az 1,3-as értéket.

A jelenlegi, 1,7-es szint azt jelzi, hogy egy trendfordulás esetén potenciális lejtmenet vár az értékpapírpiacokra.

Mint mondta:

„[…] ez azt is jelenti, hogy az eszközök inflációs ciklusa nem fog megállni, mert a piaci kapitalizáció GDP-hez viszonyított 1,7-es aránya erre utal”.

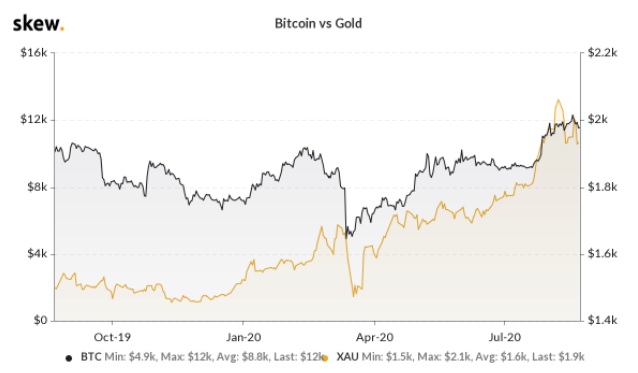

Az elmúlt 4 hónap során a bitcoin némi korreláció jeleit mutatta az S&P 500-zal és az arannyal. Július óta az amerikai dollár árcsökkenésének köszönhetően a BTC jóval szorosabban követte a nemesfém értékét.

Lehetne azzal érvelni, hogy az amerikai részvénypiac esetleges visszahúzódása megerősítheti a bitcoin lendületét.

Néhány intézmény már legitim értéktárolóként kezdi fontolgatni a bitcoint, amellyel az intézményi beáramlás a BTC-árfolyam kiugrásához vezethet.

A bitcoin és az S&P 500 közötti korreláció kissé megtört az utóbbi hetekben, miközben a részvénypiac további növekedéseket könyvelhetett el. A BTC árfolyamgörbéje elutasította a 12.400 dollárt, azóta pedig 8,6%-os csökkenés után 11.370 dolláron tartózkodik a cikk írásakor.

A korreláció gyengülése, valamint a BTC és az arany ezzel párhuzamos értékcsökkenése mind-mind arra utalnak, hogy a BTC erősödni fog, amikor a részvények gyengülni.

Mit gondolnak a technikai elemzők rövid távon?

A technikai elemzők rövid távon óvatosan várják a bitcoin konszolidációs fázisát.

Michael van de Poppe, az amszterdami tőzsde kereskedője azt mondta, a 11.500 dollár alá történő csökkenés medve divergenciához vezethet.

Well, on the daily timeframe we've arrived at the crucial level to hold for further upwards momentum.

▫️ Bearish divergence only gets confirmed if we lose this $11,500 zone.

▫️ Holding here = bounces on altcoins.

▫️ In general still altseason and alts continue. pic.twitter.com/LwHymakTgT— Michaël van de Poppe (@CryptoMichNL) August 22, 2020

Elmondta:

„Nos, napi időkereten kritikus szinthez értünk ahhoz, hogy tarthassuk a felfelé tartó lendületet. […] a medve divergencia megerősítést nyer, ha elveszítjük a 11.500 dollárt. […] Általánosságban továbbra is altszezon van, az altok pedig folytatják útjukat”.

Robert Kiyosaki, a „Rich Dad Poor Dad” című bestseller szerzője szintén azt mondta, hogy egy bankválság van kilátóban.

Kiemelve, hogy Buffett ejtette nagy amerikai bankokban lévő pozícióját, arra utalt, hogy az arany, az ezüst és a bitcoin jelentős növekedésekre tehetnek szert mint biztonságos menedéket nyújtó eszközök.

A bitcoin és az arany közötti egyre szűkölő korreláció, valamint a rézvénypiacok ralijának együttállása mind növelik annak a valószínűségét, hogy a bitcoin növekedni fog, miközben a részvények gyengülő életjelekről fognak tanúbizonyságot adni.

Olvastad már? Az Akoin társalapítója elmagyarázza, hogyan fog működni Akon City

Forrás: cointelegraph.com

SZERETNÉD MEGKAPNI LEGFRISSEBB HÍREINKET? IRATKOZZ FEL HÍRLEVELÜNKRE!

Tájékoztatás: A kriptoworld.hu oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások, cikkek nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon befektetési tanácsadóval!

A cikkekben megjelenő esetleges hibákért téves információkból eredendő anyagi károkért a kriptoworld.hu felelősséget nem vállal.