A bikák és a medvék egyformán idegesek a június 25-i, 1,5 milliárd dolláros Ethereum-opciók lejáratának lehetséges kimenetele miatt.

Június 25-én az Ethereum (ETH) 2021 legnagyobb opciós lejárata előtt áll, mivel 1,5 milliárd dollár öszértékű szerződések kerülnek elszámolásra.

Ez a szám 30%-kal nagyobb, mint a március 26-i lejárat, amelyre akkor került sor, amikor az ether ára 5 nap alatt 17%-ot zuhant és 1550 dollár közelében érte el a mélypontját.

A márciusi opciós lejárat után azonban az ether 56%-kal emelkedett, és három hét alatt elérte a 2500 dollárt.

Ezek a mozgások teljesen függetlenek voltak a Bitcoin (BTC) árfolyamától. Ezért fontos megérteni, hogy hasonló piaci struktúra alakulhat-e ki a június 25-i határidős és opciós lejáratra.

A közelmúlt története bullish és bearish katalizátorok keverékét mutatja

Március 11-én az etherbányászok „erődemonstrációt” szerveztek az EIP-1559 fejlesztés ellen, amely jelentősen csökkentené a bevételeiket.

A helyzet március 22-én tovább romlott, amikor a CoinMetrics elindított egy „Ethereum Gas Report”-ot, amely szerint a várva várt EIP-1559 hálózati frissítés valószínűleg nem fogja megoldani a magas gasproblémát.

A dolgok március 29-én kezdtek megváltozni, amikor a Visa bejelentette, hogy az Ethereum blokklánc használatát tervezi egy fiatban végrehajtott tranzakció elszámolására, április 15-én pedig sikeresen végrehajtották a Berlin frissítést.

A Cointelegraph szerint a Berlin elindítása után „az átlagos gasdíj kezelhetőbb szintre kezdett csökkenni”.

Mielőtt elhamarkodottan következtetéseket vonnánk le, és spekulálálásra adnánk a fejünket, a legjobb, ha először elemezzük, hogy a nagy kereskedők hogyan helyezkednek el.

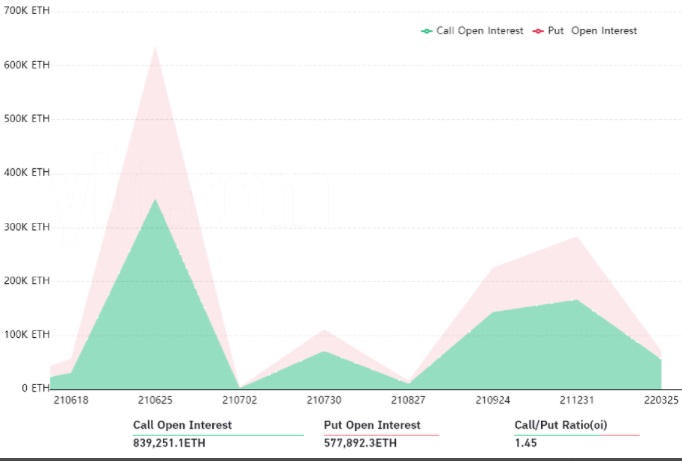

Vegyük észre, hogy a júniusi lejárat több mint 638.000 ETH opciós kontraktust takar, ami a 3,4 milliárd dolláros összesített open interest 45%-át teszi ki.

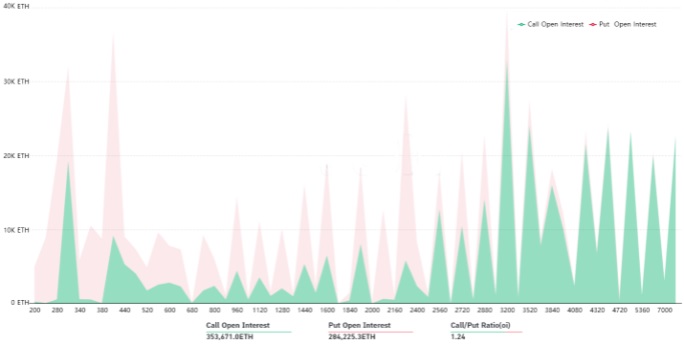

A határidős kontraktusokkal ellentétben az opciók két szegmensre oszlanak. A vételi (call) opciók lehetővé teszik a vevő számára, hogy a lejárat napján rögzített áron szerezzen ethert. Általában ezeket semleges arbitrázsügyleteknél vagy bullish stratégiáknál használják.

Eközben az eladási (put) opciókat általában negatív áringadozások elleni fedezésre vagy védelemre használják.

A bikák számára a 2200 dollár a fő vonal

Amint a fentiekben látható, aránytalanul sok vételi opció van a 2200 dolláros és a magasabb kötéseknél.

Ez azt jelenti, hogy ha az ether ára június 25-én történetesen e szint alatt lesz, akkor a semleges és a bika közötti opciók 73%-a értéktelen lesz. A még játékban lévő 95.000 vételi opció 228 millió dollárnyi open interestet jelentene.

Másrészt a legtöbb védelmi eladási opciót 2100 dolláron vagy az alatt nyitották meg. Következésképpen a semleges-medvés opciók 74%-a értéktelenné válik, ha az árfolyam e szint felett marad.

Ezért a fennmaradó 73.700 eladási opció 177 millió dolláros open interestet jelentene.

Korainak tűnik megmondani, hogy ki lehet ennek a versenynek a győztese, de figyelembe véve az ether jelenlegi, 2400 dolláros árfolyamát, úgy tűnik, hogy mindkét oldal meglehetősen kényelmesen érezheti magát.

A kereskedőknek azonban érdemes szemmel tartaniuk ezt az eseményt, különösen a márciusi lejáratot övező árfolyamhatást figyelembe véve.

Olvastad már? A Dogecoint inspiráló fotó NFT-jét 4 millió dollárért adták el

Forrás: cointelegraph.com

SZERETNÉD MEGKAPNI LEGFRISSEBB HÍREINKET? IRATKOZZ FEL HÍRLEVELÜNKRE!

Tájékoztatás: A kriptoworld.hu oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások, cikkek nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon befektetési tanácsadóval!

A cikkekben megjelenő esetleges hibákért téves információkból eredendő anyagi károkért a kriptoworld.hu felelősséget nem vállal.