Erről nem sokan beszélnek. Japán kötvénypiaca gyors ütemben esik szét – és ez nem csupán helyi probléma.

Pár hét alatt több mint 500 milliárd dollárnyi érték semmisült meg, ami riasztó jeleket küld a globális piacoknak.

A kötvénypiaci volatilitás mostanra elérte a 2008-as válság óta nem látott szinteket, és a láncreakció még csak most kezdődik.

Ha azt gondolod, ez csupán egy újabb makrogazdasági esemény, gondold újra. Tokiótól a Wall Streetig ez az összeomlás csendben – de egyre látványosabban – a Bitcoin felé tereli a tőkét. Mindez szinte észrevétlenül történik.

Mi történik valójában Japán gazdaságában? Miért zuhannak a hosszú lejáratú kötvények? És mindennek mi köze van a kriptóhoz? Nézzük részletesen.

500 milliárd dolláros összeomlás és a kötvénypiaci volatilitás visszatérése

Az elmúlt 45 napban Japán 30 éves államkötvényének hozama 100 bázisponttal emelkedett, elérve a rekordnak számító 3,20%-ot.

A 40 éves kötvény – amelyet sokáig hosszú távú biztonságos menedékként tartottak számon – több mint 20%-ot vesztett értékéből, ami összesen több mint 500 milliárd dolláros veszteséget okozott a piacon.

Ez nem szokványos volatilitás.

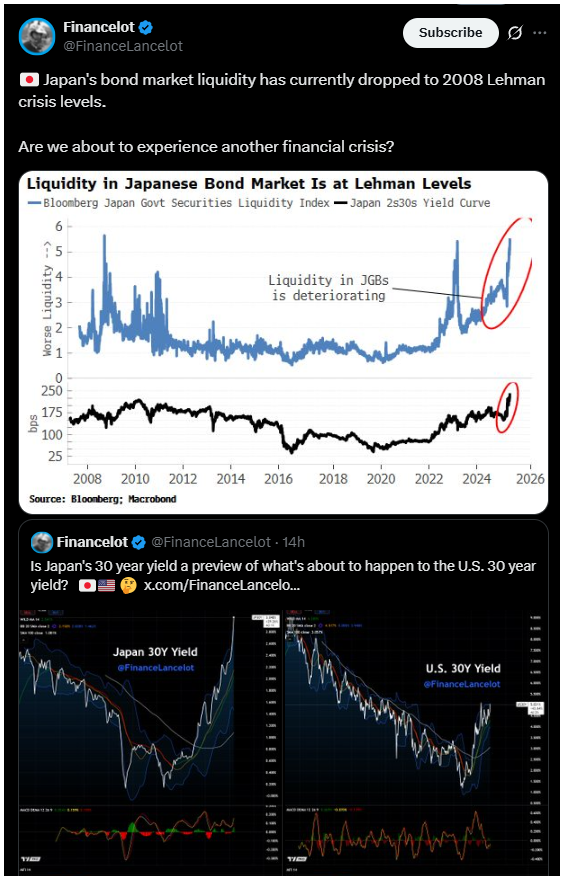

Financelot elemző szerint:

„Japán kötvénypiaci likviditása a 2008-as Lehman-válság szintjére esett vissza. Egy újabb pénzügyi válság küszöbén állunk?”

Nézzük, mi áll a háttérben.

A japán kötvényválság megértése

A Japán Jegybank (BOJ) most próbálja visszafordítani a hosszú évek óta alkalmazott extrém laza monetáris politikát.

Miután évekig masszívan vásárolta az államkötvényeket, most visszavonul – a piacon megjelenő eladási nyomás pedig elárasztja a vevői oldalt.

Mivel a BOJ továbbra is több mint 4,1 billió dollárnyi állampapírt birtokol – a teljes piac 52%-át –, már egy apró változtatás is megingathatja a rendszert.

Japán adóssággépe kezd túlmelegedni

A gazdasági adatok sem segítenek. A GDP 0,7%-kal csökkent az első negyedévben – több mint kétszer annyival, mint amit az elemzők vártak.

Eközben az infláció 3,6%-ra kúszott fel. A reálbérek éves szinten 2,1%-kal csökkentek.

Ez a lassuló növekedés és az emelkedő árak keveréke – a klasszikus stagfláció – egyszerre szorítja meg a befektetőket és a döntéshozókat.

Japán globális stratégiáit is negatívan érinti: a korábban likviditási forrásként működő jen-carry trade most nyomás alá került, mivel a növekvő japán hozamok felborítják a számítást.

A Wolf Street ezt írta:

„A hatalmas zűrzavar most kezd hazatérni” – utalva a Japán pénzügyi rendszerében repedező stabilitásra.

A háttérben japán intézmények az amerikai államkötvényekből is kivonulnak: egyetlen negyedév alatt 119,3 milliárd dollárnyi eladással. Ez a legnagyobb negyedéves csökkenés 2012 óta.

A Bitcoin válik „biztonságos menedékké”

Nyilvánvaló, hogy a hagyományos piacok küzdenek. Most egyre több befektető fordul csendben a kriptó felé – különösen a Bitcoin irányába.

Mivel a kötvények már nem tűnnek annyira „biztonságosnak”, a BTC egyre inkább életképes fedezeti eszközzé válik a globális adósságkockázatokkal szemben.

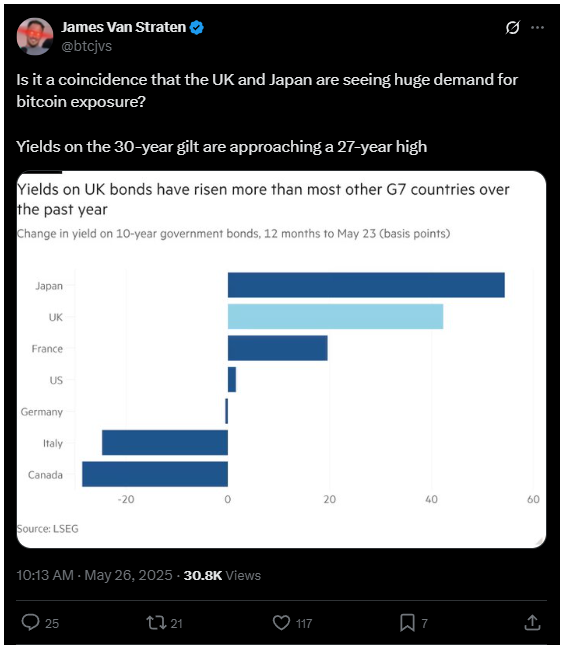

James Van Straten elemző tette fel a kérdést:

„Véletlen lenne, hogy az Egyesült Királyságban és Japánban is hirtelen megugrott a kereslet a Bitcoin iránt?” – miközben mindkét országban emelkednek a hosszú távú kötvényhozamok.

A Bitwise szakértője, Andre Dragosche, valamint Cauê Oliveira, a BlockTrendsBR kutatási vezetője is megerősítették a trendet – szerintük az intézményi tőke kezd új szemmel tekinteni a Bitcoinra.

Ez az elmozdulás persze nem történik meg egyik napról a másikra. Ha a jen tovább gyengül, miközben a dollár erősödik, a kriptovaluták piacát még érheti nyomás a carry trade globális leépüléséből kifolyólag.

Olvastad már? A Binance és az OKX kereskedői a BNB árfolyamának emelkedésére játszanak – Mutatjuk, miért

Tájékoztatás: A kriptoworld.hu oldalon található információk és elemzések a szerzők magánvéleményét tükrözik. A jelen oldalon megjelenő írások, cikkek nem valósítanak meg a 2007. évi CXXXVIII. törvény (Bszt.) 4. § (2). bek 8. pontja szerinti befektetési elemzést és a 9. pont szerinti befektetési tanácsadást.

Bármely befektetési döntés meghozatala során az adott befektetés megfelelőségét csak az adott befektető személyére szabott vizsgálattal lehet megállapítani, melyre a jelen oldal nem vállalkozik és nem is alkalmas. Az egyes befektetési döntések előtt éppen ezért tájékozódjon részletesen és több forrásból, szükség esetén konzultáljon befektetési tanácsadóval!

A cikkekben megjelenő esetleges hibákért téves információkból eredendő anyagi károkért a kriptoworld.hu felelősséget nem vállal.